월가(Wall Street)가 돌아오다

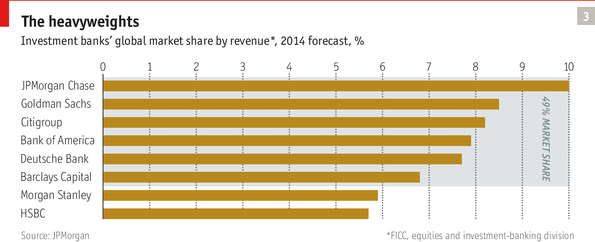

2008년 금융위기 사태 때만 해도 월가(街)는 끝난 것처럼 보였습니다. 리만 브라더스 파산 신청에 이어 메릴린치가 무너졌고, AIG와 씨티그룹도 구제금융을 신청했습니다. 유럽은 이를 미국식 자본주의의 필연적 결과라고 비판했고, 리만브라더스를 인수한 바클레이나 도이치뱅크는 미국에 진출할 절호의 기회로 받아들였습니다. 5년이 지난 지금, 유럽의 은행들은 다시 월가 앞에 무릎을 끓었습니다. 유럽의 은행은 금융위기 이후 규모가 20% 꺾였고, JP Morgan, 골드만 삭스, 씨티그룹 등 미국의 거대기업은 전체 업계 수익의 1/3을 가져갑니다. HSBC등이 성장하고 있으나 아직 거대기업 그룹 축에 끼지는 못합니다.

지금의 월가는 10년 전과는 아주 다른 모양새를 띄고 있습니다. 산업 전체로 보았을때 투자은행들의 수익 자체가 1천억 달러로 거의 1/3이 줄어들었고, 산업종사자도 런던에서만 10만 개 직업이 사라졌을 정도입니다. 자본확충 규제, 도드-프랭크법(Dodd-Frank Rule)과 같은 복잡한 금융개혁법안 때문에 예전의 화려한 수익률을 회복할 가능성은 낮습니다. 미국의 은행이 회생한 비결은 이와 같은 현실을 직시하고 신속히 대처한 데 있습니다. 재빨리 부실채권을 정리했고 비교적 안정적인 재정상태를 보유하고 있던 골드만삭스까지 증자를 받았습니다. 수익률을 회복한 투자은행은 경제발전에 재투자했고, 이는 다시 부실채권을 줄이는 효과를 낳았습니다. 부족한 자본으로 버티려했던 유럽은행은 결국 버텨내지 못했고, 씨티그룹 한 기업에서만 1,430억 달러의 부채손실을 입었습니다.

유럽의 대처방식은 크게 두 가지였습니다. 첫째, 정부가 투자은행 임직원의 성과급 체제에 관여한 것은 크게 실패했습니다. 성과급을 줄 수 없게 되자 기본급이 오히려 올랐고, 불황시 비용 감축에도 유연히 대처하지 못했습니다. 둘째, 자본의 확충 비율을 상향한 것은 대형은행의 성장을 더디게 했으나 안정적으로 만들었다는 데서 현명한 선택으로 보입니다. 유럽에는 아직도 나라를 대표하는 초대형 은행을 키워야 한다는 주장을 펼치는 측도 있는데, 자칫 국가재정으로 보조하게 될 위험이 있고(대마불사(大馬不死): Too big to fail) 경쟁을 저해한다는 측면에서 좋지않은 아이디어입니다. 실제로 경쟁이 적어진 미국의 경우 시장 상장(IPO)비용이 세계 평균인 4% 대비 현저히 높은 7% 일 정도로 비효율적입니다.

미국의 월가는 거품을 걷어내고 새로운 모습으로 돌아왔고, 이는 좋은 현상입니다. 그러나 이 시스템을 더욱 안정적으로 만들기 위해서는 아직도 할 일이 많아 보입니다. (Economist)

특집기사 원문보기

초대형은행 분석 원문보기

투자은행의 인력비용 분석 원문보기